cheltuiala cu impozitul pe profit - ceea ce este pentru manechine, elemente de la UTII 2018

întreprinzătorii individuali sunt scutite de acest impozit.

Ca orice alt impozit, impozitul pe venit are elementele sale:

- Obiectul de impozitare - este profitul obținut de organizație, ca urmare a activităților sale.

- Contribuabilii - cei care sunt obligați să plătească această taxă.

- Baza de impozitare - un profit impozabil egal cu venitul, minus cheltuielile.

- Cota de impozitare - rata dobânzii legale.

- beneficii fiscale.

- Perioada fiscală.

- termenele de plată.

cauze legale

Impozitul pe venit - un impozit federal. Procedura pentru datele sale de calcul și de plată sunt reglementate de legislația federală, și anume Sec. 25 NKRumyniya.

Autoritățile locale au propriile lor de legi nu au dreptul de a schimba nu este rata de impozitare, nu fiscale pauze, nu ordinea de recunoaștere a veniturilor și a cheltuielilor.

plătitorilor

Plătitorii de impozit pe venit sunt, în conformitate cu art. 246 NKRumyniya:

- Organizațiile românești care se aplică regimul fiscal general.

- Companiile străine care operează în țara noastră printr-un sediu permanent.

- Companiile străine care primesc venituri din surse situate pe teritoriul țării noastre. De exemplu, din închirierea proprietății lor de închiriat.

IP, precum și acele companii care sunt în regim preferențial, sunt scutite de acest impozit. SP - o persoană fizică cu drepturi legale. Dar impozitul pe venit nu este prevăzută pentru persoanele fizice.

Obiectul impunerii

Obiectul de impozitare pentru impozitul pe venit este veniturile companiei, minus cheltuielile. Dar nu toate costurile și veniturile pot fi recunoscute în scopul de calcul.

O întreprindere poate lua în considerare numai veniturile din operațiuni și venituri non-exploatare.

Venituri din operațiuni de venituri în scopuri fiscale este recunoscut:

- veniturile din vânzarea de lucrări, bunuri, servicii și drepturi de proprietate.

Pentru venituri non-exploatare include venituri care nu are legătură cu activitatea principală. Acest lucru, de exemplu, dobânda la credite, pe care compania a emis către alte persoane juridice.

Prin venituri nefuncționare, în conformitate cu art. 250 din Codul fiscal. includ:

- Venituri din participații la capitalul social al altor organizații;

- Dobânzilor la credite și împrumuturi;

- veniturile din închirierea bunurilor;

- dividende la valori mobiliare;

- valoarea bunurilor primite în mod gratuit. În acest caz, valoarea este definită ca fiind prețul unei proprietăți similare de pe piață la data tranzacției;

- venituri din anii precedenți dezvăluite în această perioadă fiscală;

- compensații de asigurare primite de la locator;

- alte venituri menționate la articolul de mai sus din Codul fiscal.

Cheltuielile sunt deductibile pentru impozitul pe profit, includ:

- Costurile asociate cu activitatea principală.

- Cheltuielile non-exploatare.

Cheltuielile din activitățile de exploatare includ:

- costurile asociate cu vânzarea de bunuri, lucrări, servicii sau drepturi de proprietate.

Prin cheltuieli de exploatare, care nu sunt în conformitate cu art. 265 din Codul fiscal. includ:

În cazul în care veniturile sau cheltuielile, contribuabilul primește în natură, valoarea lor este determinată la data tranzacției pentru aceleași mărfuri.

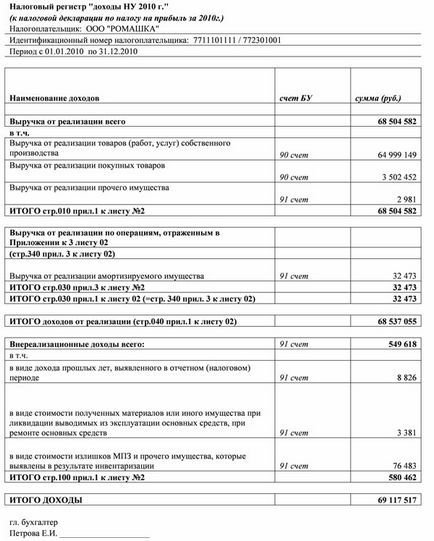

Registrele fiscale ↑

Ordinea de contabilitate cu aplicarea anumitor registre fiscale. trebuie să vă înregistrați în politica contabilă a societății.

Puteți face acest lucru 2 linii:

- cu utilizarea registrelor contabile, adăugând detaliile necesare, după cum se menționează în capitolul. 25 din Codul fiscal;

- Metoda mixtă a registrelor contabile atunci când sunt aplicate pe un picior de egalitate cu registrele de contabilitate fiscală pentru diferite tranzacții comerciale.

Registrele fiscale sunt necesare pentru calcularea bazei de impozitare pentru impozitul pe venit.

Foto: Taxa Înregistrare (probă)

În consecință, toți contribuabilii din impozitul pe venit obligați să păstreze registre fiscale ale acestui impozit. Aceasta se numește menținerea contabilitate fiscală analitică.

Fiecare registru de impozitare trebuie să conțină:

Semnează registrul de persoane autorizate. Documentul trebuie să conțină, de asemenea, numele complet al persoanei respective.

Registrele fiscale și de contabilitate sunt pe „picior de egalitate“ în sistemul de contabilitate a veniturilor și a cheltuielilor pentru declarațiile fiscale. Absența atât o încălcare gravă.

De multe ori, auditul de teren, autoritățile fiscale încearcă să sancționeze contribuabilii pentru lipsa unor registre, argumentând că numărul registrelor ar trebui să fie egal cu numărul de linii din declarație. În instrucțiunile de NKRumyniyatakih acolo.

Acesta este un document oficial, dar nu are numere și data retragerii, și nu sunt înregistrate în Ministerul Justiției.

UTII - un regim fiscal preferențial care scutește contribuabilul de la plata unui număr de taxe, inclusiv impozitul pe venit.

În cazul în care întreprinderea desfășoară mai multe activități, dintre care unele pot intra în sfera de aplicare a „vmenonki“, iar unii nu.

Apoi, contribuabilul poate utiliza un mod comun, și grație pentru diferite tranzacții de afaceri. Astfel, contribuabilul utilizează modul 2 în activitățile sale. Și de asemenea, plătește impozit în diferite moduri.

Pentru acele activități care intră sub incidența OCHO - toate taxele, inclusiv impozitul pe venit. Pentru acele activități care cad pe UTII - doar o taxă unică imputată.

Ca și în calculul și plata oricărui alt impozit, un impozit pe profit apar „obstacole“. Prin urmare, există câteva caracteristici pe care trebuie să le cunoașteți contabili.

Efectuarea de plăți excedentare de impozitare

Supraplată din impozitul pe venit are loc destul de des. Acest lucru se poate întâmpla pe baza unor plăți în avans, precum și pe baza plății taxei de bază.

Conform legislației fiscale, un contribuabil poate:

- revendica supraplată;

- „Pune“ l pe perezachot alte taxe.

Se pune întrebarea rezonabilă: „De ce a reveni supraplat sau“ lasa „ei la alte impozite? Acesta poate fi la fel în următoarea perioadă de raportare nu plătesc taxa! "

Acest lucru ar trebui să se facă atunci când compania trecerea la un regim fiscal preferențial, care nu prevede plata impozitului pe venit.

În orice caz, contribuabilul trebuie să depună o cerere sau la o rambursare a plăților excesive. sau de compensare a altor taxe.

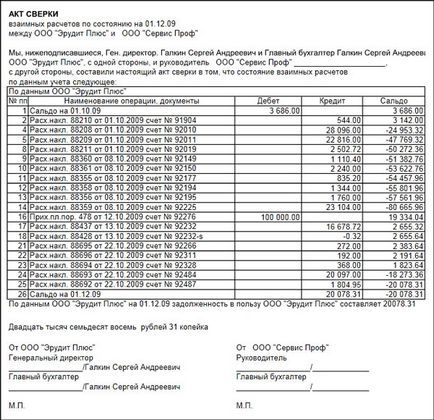

Dar, înainte de a scrie o aplicație, trebuie să se împace cu autoritățile fiscale. Pe baza unui act de reconciliere necesită o revenire sau perezachota.

Foto: raport de reconciliere (probă)

Odată ce cererea este acceptată de inspecție fiscală, autoritățile fiscale pe parcursul lunii trebuie să returneze fie valoarea taxei plătite în plus în contul bancar al contribuabilului, sau să compenseze această sumă în contul de plata altor taxe.

Prezența plătită în exces a impozitului pe venit, nu scutește contribuabilul de la plata taxei.

controlul de stat

Statul controlează contribuabilul pentru desktop-ul impozitul pe venit și inspecții la fața locului.

audituri efectuate birou pe teritoriul taxei. Ele se află în verificarea calendarul declarațiilor privind impozitul pe venit, precum și condițiile de plată a taxei.

Contribuabilul, cel mai adesea, și nu observă că el a devenit obiecte ale intereselor fiscale. Numai în cazul în care acesta din urmă întrebări la contribuabil, care îl va notifica de investigare a districtului și orice comentarii.

inspecții la fața locului „sperie“ contribuabilii mult mai mult. Acest lucru înseamnă că un inspector însuși, și verifică vine la contribuabili mai multor impozite.

inspecții la fața locului sunt efectuate conform planului, care este aprobat de către șeful inspecției fiscale la locul de înregistrare a contribuabilului.

Cele mai recente avertisment prealabil că verificarea se va efectua pe următoarele tipuri de taxe. Acest lucru permite contribuabilului să se pregătească.

Site-ul de control nu poate dura mai mult de 2 luni. Pentru punerea sa în aplicare ar trebui să fie aprobate și aprobate prin decizia relevantă.

Pentru a extinde controlul fiscal trebuie să găsească un motiv suficient de bun.

Modificările prevăzute de prezenta lege o serie de „va continua să comunice“ și contabilitate fiscală în contabilitatea veniturilor și a cheltuielilor pentru declarațiile fiscale.

Diferența din reevaluarea pasivelor se va numi „ESP“ și contabilitate fiscală vor fi contabilizate în același mod ca și în echilibru.

Suma diferență apare atunci când calculele în moneda. Dacă data plății și data expedierii mărfurilor sunt diferite, cu siguranță, există această diferență. Motivul - fluctuațiile cursului de schimb.

Modifică contabilizarea cesiunii și rafinării de contabilitate. În plus, active cu valoare mică pot fi acum luate în considerare în întreprindere a costurilor în diferite perioade fiscale.

Rata impozitului pe venit va rămâne la același nivel - 20% din baza de impozitare. Dar, din moment ce acest impozit este un impozit direct, că 2% vor fi percepute la bugetul federal, iar 18% - în bugetul subiectului Federației la locul de înregistrare a contribuabilului.

Cum de a calcula impozitul pe venit găsi aici.

Impozitul pe venit nu este mai puțin importantă în „viața“ a persoanelor juridice, altele decât taxa obligatorie. Noile amendamente fac viața mai ușoară pentru unii contabili care se așteaptă ca baza de impozitare pentru acest impozit.

Dar, „relaxeze“, încă nu-l merita. Impozitul pe profit - cel mai „controversate“ fiscale din România. Conform calculului este întotdeauna o mulțime de dispute cu autoritățile fiscale. Uneori, chiar și instanțele de judecată nu știu cum să reprezinte o anumită taxă.

colecții fiscale în fiecare zi din ce în ce mai mult și mai mult. Deoarece fizice și juridice destul de des recurg la o astfel de metodă de rezolvare a acestei probleme ca o optimizare. Este o serie de măsuri menite să reducă taxele sau depunerea de proceduri de plată pentru realizări ceva timp. O astfel.